پشتیبانی از دانلود های ناموفق

تئـوری حسابـداری

خرید و دانلود آنی

شماره پشتیبانی

09103705578

تئـوری حسابـداری

تئـوری حسابـداری که امروز در سایت دانشکده ها خواهیم قرار داد بصورت رایگان برای کاربران عزیز این جزوه در یک فایل ورد آماده و تهیه شده است

اگر این پست برایشان مفید بود و احتیاج به فایل ورد را داشتن از طریق کامنت به ما اطلاع دهند

تا فایل را در یک فایل ورد برایشان ارسال کنیم از سایت دانشکده ها

موضوع درسی این جزوه تئـوری حسابـداری ۱ در مورد بخش ۱ صورت گردش وجوه نقد و بخش دوم مدیریت گردش وجوه نقد می باشد

که به صورت کامل در این پست برای شما گذاشته می شود.

تئـوری حسابـداری

صورت حساب گردش وجوه نقد گردش وجوه نقد را برای پذیرفته شدن تهیه نکنید.

تئـوری حسابـداری سرمایه گذاران معمولاً به درآمد خالص شرکت به منزله سلامت مالی و دورنمای آینده شرکت نگاه می اندازند نمودار زیر درآمد یک شرکت را در طی ۷ سال مالی نشان می دهد.

شرکت بخش سودآوری مناسب و حتی دوره های رشد درآمدی را نشان می دهد. بین سالهای اول و چهارم، درآمد خالص این شرکت رشد ۳۲ درصدی از ۳۱ میلیون دلار به ۴۱ میلیون دلار داشته است. آیا این شرکت سرمایه پذیر خوبی به نظر میرسد؟ آیا انتظار می رود که سودآوری این شرکت ادامه پیدا کند؟ آیا این شرکت بهره و سود مناسبی تقسیم کرده است و آیا شما حاضر به ادامه سرمایه گذاری در این شرکت هستید؟ سرمایه گذاران با خریداری سهام این شرکت به همه این چند سئوال پاسخ بلی می دهند.

۱۸ ماه بعد این شرکت، W.T.Grant، دچار بزرگترین ورشکستگی ایالات متحده شد. بررسیهای دقیقتر صورتهای مالی شرکت نشان می دهد که شرکت چندین سال گردش وجوه نقد پس از عملیات منفی را تجربه کرده است. حتی اگر حقیقتاً سود گزارش کرده باشد. چگونه ممکن است این اتفاق بیفتد؟ بخشی ازاین امر به این دلیل است که شرکتها فروشهایی که در صورت سود و زیان گزارش می کند از نوع اعتباری هستند و شرکت در مورد وصول این فروشهای اعتباری مشکل داشته که باعث میشود گردش وجوه نقد کمتر از سود ویژه شود. تئـوری حسابـداری تحلیل گردش وجوه نقد نشانه هشدار به موقع از مشکلات عملیاتی W.T.Grant است.

همانطوری که در ابتدای داستان آمد آزمایشات روی گردش وجوه نقد شرکت W.T.Grant انجام شده که آیا کمبود با اهمیت نقدینگی و عدم انعطاف پذیری مالی شرکت را که نهایتاً باعث ورشکستگی شرکت شد نشان داده است. هدف از این متن امتحان کردن اجزاء اصلی صورت گردش وجوه نقد و نوع اطلاعاتی که از این صورت تهیه می شود، می باشد.

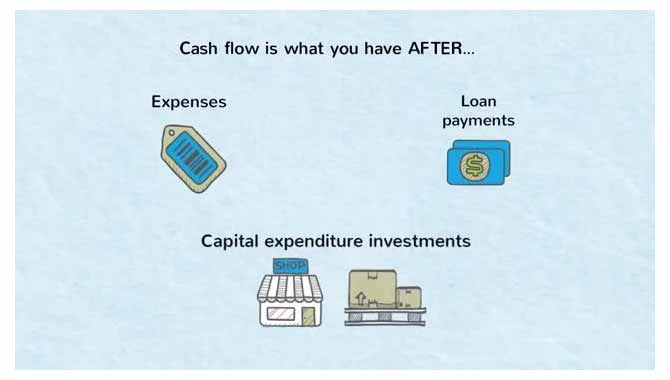

هدف اولیه صورت گردش وجوه نقد فراهم کردن اطلاعاتی درباره دریافت و پرداختهای نقدی یک واحد گزارشگری در طول دوره مالی است. هدف ثانویه، تهیه اطلاعات تأثیر فعالیتهای عملیاتی، سرمایه گذاری و تامین مالی روی وجوه نقد است. بنابراین صورت گردش وجوه نقد دریافتها و پرداختهای نقدی و نتایج تغییرات خالص وجوه نقد در اثر فعالیتهای عملیاتی، سرمایه گذاری و تامین مالی یک واحد تجاری در طول دوره در یک صورت مطابقت از اول تا پایان دوره را نشان می دهد.

فواید صورت گردش وجوه نقد:

اطلاعات یک گردش وجوه نقد بایستی به سرمایه گذاران، بستانکاران و ارزیابی دیگران درمواردی به شرح زیر کمک می کند.

۱- توانایی واحد گزارشگری در ایجاد گردش وجوه نقد آینده

تئـوری حسابـداری هدف اولیه گزارشات مالی تهیه اطلاعاتی است که امکان پیشبینی مبلغ، زمان بندی و عدم اطمینان وجوه نقد آینده را به ما می دهد.

با بررسی ارتباط بین اقلامی از قبیل فروش و خالص گردش وجوه نقد حاصل از فعالیتهای عملیاتی و یا خالص گردش نقدی حاصل از فعالیتهای عملیاتی و افزایش یا کاهش در وجوه نقد، امکان پیشبینی بهتر مبالغ، زمان بندی و عدم اطمینان گردش وجوه نقد آتی از بررسی اطلاعات حاصل از مبنای تعهدی گردش وجوه نقد است.

۲- توانایی واحد گزارشگری (شرکت) در پرداخت سود سهام و برآوردن تعهدات

اگرچه آسان ولی وجوه نقد بسیار مهم است. اگر یک شرکت وجوه نقد کافی نداشت حقوق کارمندان شرکت پرداخت نمی شد و بدهیهای شرکت تسویه نمی شد و سود سهام پرداخت نمی شد و تجهیزات تحصیل نمی شد.

یک صورت گردش وجوه نقد به ما نشان می دهد که وجوه نقد چگونه مصرف میشود و از کجا می آید؟ مستخدمین و کارکنان و بستانکاران و سهامداران و مشتریان علاقه ویژه ای به صورت گردش وجوه نقد دارند چون تنهاترین گزارش است که گردش وجوه نقد یک شرکت را نشان می دهد.

۳- دلایل اختلاف بین درآمد خالص و گردش نقدی خالص حاصل از فعالیتهای عملیاتی

سود خالص خیلی مهم است. تئـوری حسابـداری زیرا اطلاعاتی راجع به موفقیت یا مطلوبیت یک موسسه تجاری را از یک دوره نسبت به دوره دیگر نشان می دهد. اما بعضی افراد برای رسیدن به مبنای تعهدی گردش وجوه نقد چند برآورد بایستی انجام دهند که این برآوردها حیاتی هستند. در نتیجه قابلیت اتکای این اعداد چالش برانگیز هستند. این فقط در مورد وجه نقد نیست. بنابراین همانطوری که در داستان اول متنی آمد استفاده کنندگان صورتهای مالی از دانستن دلایل اختلاف بین خالص سود و گردش وجوه نقد حاصل از فعالیتهای عملیاتی بهره مند می شوند و آنها می توانند در مورد قابلیت اتکا اقلام سود و زیان ارزیابی کنند.

۴- سرمایه گذاری نقدی و غیرنقدی و فعالیتهای تامین مالی در طول دوره

با بررسی فعالیتهای سرمایه گذاری شرکت (خرید و فروش دارائیهایی غیر از محصولات خودش) و فعالیتهای تامین مالی آنها (استقراض و باز پرداخت وام و سرمایه گذاری توسط صاحبان سهام و پرداخت سود به سهامداران)، مطالعه کننده صورت مالی گردش وجوه نقد بهتر می تواند درک کند که چرا دارائیها و بدهیها در طول دوره افزایش یا کاهش می یابند. تئـوری حسابـداری برای مثال سوالهای زیر ممکن است پاسخ داده شود.

چطور وجوه نقد افزایش می یابند وقتی که زیان خالص برای دوره وجود دارد؟ چگونه عایدات حاصله از اوراق قرضه استفاده می شود؟ چگونه توسعه تجهیزات و تاسیسات تامین مالی شده است؟ چرا سود سهام افزایش پیدا نکرده است؟ چگونه بدهیها تسویه می شوند؟ چقدر وجه نقد طی سال قرض گرفته شده است؟ آیا گردش وجوه نقد بیشتر یا کمتر از سود خالص است؟

طبقه بندی گردش وجوه نقد

صورت گردش وجوه نقد، دریافتها و پرداختهای نقدی را برحسب فعالیتهای عملیاتی، سرمایه گذاری و تامین مالی طبقه بندی می کند. فعالیتها و معاملات مالی نوعاً به شرح زیر تشخیص داده می شوند.

۱- فعالیتهای عملیاتی شامل فعالیتهای مالی است که با تأثیر وجوه نقد روی سود خالص تأثیر می گذارند. تئـوری حسابـداری از قبیل دریافتهای نقدی حاصل از فروش کالا و خدمات و پرداختهای نقدی برای تحصیل ملزومات و استخدام کارمندان و هزینه ها.

۲- فعالیتهای تامین مالی مرتبط با اقلام بدهیها و حقوق صاحبان سهام و شامل گرفتن وجه نقد از بستانکاران و بازپرداخت مبالغ قرض گرفته شده و جذب سرمایه از مالکان و پرداخت سرمایه (باز خرید سهام) و منافع (بازده) حاصل از سهام و سرمایهگذاری ایشان می باشد.

۳- فعالیتهای سرمایه گذاری عموماً مرتبط با دارائیهای بلند مدت (ثابت) است و همچنین مرتبط با اخذ (وصول) وام و تحصیل و کنارگذاری سرمایه گذاریها و دارائیهای تولیدی با عمر طولانی.

شرح زیر دریافتها و پرداختهای نقدی یک واحد تجاری که بر طبق فعالیتهای عملیاتی، سرمایه گذاری و فعالیتهای تامین مالی طبقه بندی می شوند را نشان می دهد.

جریان وجوه نقد ناشی از فعالیتهای عملیاتی

جریان ورودی وجوه نقد:

وجوه نقد حاصل از فروش کالا و خدمات، بازده وام.

جریان خروجی وجوه نقد:

مصرف وجوه نقد برای خرید موجودی کالا، خرید خدمات، پرداخت مالیات، پرداخت سود سهام به سرمایه گذاران و پرداخت هزینه ها.

جریان وجوه نقد ناشی از فعالیتهای سرمایه گذاری

جریان ورودی وجوه نقد:

حاصل از فروش دارائیها، تاسیسات و تجهیزات، حاصل از فروش اوراق قرضه و اوراق بهادار سایر شرکتها و حاصل از وصول اصل وامهایی که به سایر شرکتها و واحدهای گزارشگری (تجاری) داده ایم.

جریان خروجی وجوه نقد:

پرداخت وجوه نقد برای خرید دارائیها، تاسیسات و تجهیزات، پرداخت برای خرید اوراق قرضه و بهادار از سایر شرکتهای تجاری، ایجاد دین و دادن وام به سایر شرکتها.

جریان وجوه نقد ناشی از فعالیتهای تامین مالی

جریان ورودی وجوه نقد:

حاصل از فروش اوراق بهادار و سهام شرکت و حاصل از بازده اوراق قرضه.

جریان خروجی وجوه نقد:

ناشی از پرداخت سود سهامداران و بازپرداخت بدهیهای بلند مدت و باز خرید سهام سرمایه.

بعضی از وجوه نقد مرتبط با سرمایه گذاریها و یا فعالیتهای مالی به عنوان فعالیتهای عملیاتی طبقه بندی می شوند. تئـوری حسابـداری برای مثال دریافتهای درآمد سرمایه گذاری مثل بهره و سود سهام و پرداختهای بهره به قرض دهندگان بعنوان فعالیتهای عملیاتی طبقه بندی می شوند و بعضی از گردشهای وجوه نقد مرتبط با فعالیتهای عملیاتی بعنوان فعالیتهای سرمایه گذاری یا تامین مالی طبقه بندی می شوند. برای مثال دریافتهای نقدی حاصل از فروش دارائیها و تاسیسات و تجهیزات و سود حاصله از فروش آنها اگرچه در صورت سود و زیان گزارش می شود ولی بعنوان فعالیت سرمایه گذاری طبقه بندی می شود و سود حاصله از فروش هیچگونه تاثیری در گردش نقدی خالص حاصل از فعالیتهای عملیاتی ندارد و همچنین سود و زیان در پرداخت بدهیها عموماً بعنوان بخشی از وجوه نقد خروجی مرتبط با باز پرداخت مبالغ استقراض می باشد و بعنوان فعالیتهای تامین مالی آمده است.

مدیریت گردش وجوه نقد

توضیح: فرا بگیرید که چگونه حیاتی ترین دارایی خود را پیشبینی کنید.

تئـوری حسابـداری این مقاله به منظور طراحی نشده است که تنها راهنمای شما در مدیریت نقد شرکتتان باشد. منابع زیادی وجود دارد و پیشنهاد می کنیم از هر کتاب یا نوشتهای که از طرف انجمن ها و سازمانهای حرفه ای منتشر شده و در کتابفروشیها موجود است استفاده کنید. مرکز توسعه تجارتهای کوچک یامینگ (Wyoming) که بوسیله دانشگاه یامینگ اداره می شود این اطمینان را به شما نمی دهد که در نتیجه اجرا و پیاده سازی مراحل تشریح شده در این مقاله تجارت شما موفقیت آمیز باشد.

مقدمه تئوری حسابداری

آیا شما از ورود و خروج وجوه نقد آگاه هستید؟ آیا شما می دانید مانده وجوه نقدتان قبل از آنکه حیلی دیر شود؟ پاسخ این سوالات و دیگر سوالات در ذهنتان در این مقاله ارائه می شود.

یکی از مهمترین مسئولیتهایی که شما در هنگام مرور گردش نقدینگی مالکیت شرکتهای کوچک با آن روبرو می شوید توانایی فهم نیازهای نقدی واحد تجاری است. شما باید لیست حقوق و دستمزد هفتگی را تهیه و پرداخت کنید، برای حمل کالا پول بپردازید مالیات حقوق و فروش خود را بپردازید. تئـوری حسابـداری این وظایف کمترین چیزهایی است که شما تهیه می کنید تا انجام شود. در نتیجه شما قادر نخواهید بود و یا نخواهید توانست که یک برنامه برای نیازهای نقدی و برآوردن آن نیازها فراهم آورید.

شما باید اطمینان داشته باشید که درک مدیریت وجوه نقد و پیشبینی آن هنرهای سری نمی باشند که در پشت درهای بسته با سحر و جادو انجام شوند بلکه بر مبنای احساس معمولی و منطق همراه با فهمخوبی از نحوه تامین مالی و صورتهای مالیتان است. آنچه که شما باید انجام دهید براساس فهم از صورتهای مالی و عملیات مالی شرکت شما و فراگیری مفاهیمی ساده است که در این مقاله برای شما ارائه میشود. اجازه دهید که با یکدیگر یک روشی را برای مدیریت وجوه نقد توسعه دهیم که برای شما قابل فهم و مورد استفاده باشد.

پنج موضوع بودجه بندی و پیشبینی وجوه نقد عبارتند از:

تعریف- پیشبینی وجوه نقد چیست؟

هدف- چرا شما به پیشبینی نیاز دارید؟

محدوده زمانی- دوره زمانی پیشبینی شما کدام است؟

پیش شرط و لازمه- شما باید چه چیزهایی را داشته باشید تا پیشبینی موفقیتآمیز وجوه نقد انجام دهید؟

شکل- چگونه پیشبینی تان را سازماندهی کنید؟

ما این پنج موضوع را بطور جداگانه مورد بررسی قرار می دهیم و مبانی درک لازم برای شما را جهت کنترل وجوه نقدتان را براین اساس قرار می دهیم. هنگامی که مبانی کامل شد نقطه شروع را بررسی خواهیم کرد.

تعریف: پیشبینی نقد چیست؟

تئـوری حسابـداری ما باید یک تعریف خوب و نکات لازم که در آن تعریف باید لحاظ شوند را چنان تنظیم کنیم که شما بتوانید یک پیشبینی برای وجوه نقد خود انجام دهید و مفاهیم آن را درک کنید. پیشبینی وجه نقد عبارت است از ارائه نتایج وجوه نقد بر مبنای فرضیاتی در مورد رویدادهایی که انتظار می رود بوجود آید اتفاق بیفتد در طی دوره پیشبینی.

در تعریف فوق چهار نکته وجود دارد که در فهم آن به ما کمک می کند.

۱- دوره زمانی مربوط به برنامه پیشبینی وجوه نقد باید تعریف شود.

۲- فرضیات معینی درباره آنچه که قرار است اتفاق بیفتد باید تهیه شده و مستند شود برای پیشبینی نتایج نقدی. ارائه دادن فرضیات در مورد آنچه که در آینده اتفاق خواهد افتاد برای بعضی از افراد شرکتهای کوچک یک کمی ترساننده است. تصور وقت صرف کردن برای تفکر درباره آینده و ساختن فرض هایی از قبیل «فروش در سال بعد ۴% رشد خواهد داشت» یا «من باید یک کارمند در سال بعد استخدام کنم که xx دلار حقوق، مالیات و سایر مزایا دارد» این زمانی است که شما شروع می کنید که یقین کنید آیا شما درباره پیشبینی تان جدی هستید. اگر شما بخواهید و قادر باشید که پیشتر برنامه ها و فرضیات خود را انجام دهید یک مرحله عمده را در جهت اهداف در مورد کنترل وجوه نقد شرکت خود گذرانده اید.

۳- یک بودجه نقدی برای قابل فهم بودن و کامل بودن باید مستند باشد همچنانکه آنرا مرور می کنید اصلاح می کنید. به نظر می رسد که کارکردن با اعداد بوسیله ماشین حساب ساده تر باشد اما اگر شما آنگونه عمل کنید شما یک راه سازمان یافته جهت ارزیابی آنچه که انجام داده اید و بهبود دادن، فراهم نخواهید آورد.

۴- اقدامات ویژه ای باید بر روی فرضیات انجام دهید تا برنامه ها و اهداف شما را روح ببخشد که به آن مدیریت فعال نامیده می شود. اگر شما بخواهید که چیزی اتفاق بیفتد و برنامه های خود را براساس آن فرض انجام دهید باید مراحل تعریف شده یا اقداماتی را انجام دهید که برنامه شما را معتبر سازد.

بطور خلاصه، ابتدا باید دوره بودجه را تعیین کند و سپس فرضیاتی را دوباره آنچه که اتفاق خواهد افتاد انجام دهید، سپس یک نوشته ای در مورد پیشبینی ارائه دهید و سپس آنرا اعتبار دهید.

هدف: چرا شما به پیشبینی نیاز دارید؟

شما بمنظور حصول اطمینان از اینکه بیش از آنچه وجه نقد دارید یا انتظار دارید که داشته باشید هزینه نخواهید کرد. به پیشبینی وجوه نقد نیاز دارید اما بمنظور برنامهریزی اهداف باید به چند نکته توجه کرد:

۱- حصول اطمینان از اینکه مانده وجه نقد همیشه بالاتر از صفر خواهد بود و یا بالاتر از یک سطح مطلوب.

۲- هنگامی که سطح وجوه نقد به اندازه کافی بالاتر از حداقل است به سرمایهگذاری آن ظرفیت اضافی پرداخت تعیین کنید که حداقل قابل قبول مانده وجه نقد شما چقدر است؟ ممکنم است آن عدد صفر باشد یا حداقل مبلغی مثبت که با توجه به تجارت شما منطقی باشد. تئـوری حسابـداری پس به فرآیند پیشبینی توجه کنید که آیا برنامهها و رویدادهای مورد انتظار، شما را در موقعیتی بالاتر از آن حداقل استاندارد نگه میدارند. این اولین مرحله پیشبینی وجه نقد است.

بعد از پیشبینی موفقیت آمیز برای یک دوره بسیاری از شرکتها قادر هستند که به نکته دوم ذکر شده در بالا مراجعه کنند. اگر شما قادر باشید که مانده مثبت کافی را در حسابهایتان نگهداری کرده و مدیریت کنید آنوقت قادر خواهید بود که برنامه هایی را به منظور استفاده ظرفیت اضافی مانده وجوه نقد به عنوان سرمایه گذاری کوتاه مدت جهت کسب سود اضافی، پی ریزی کنید. بطور خلاصه هدف پیشبینی عبارت است از سعی در اجرای فرضی برنامه جهت مشاهده اینکه تاثیرات نقدی آن چه خواهد بود قبل از اینکه شما واقعاً اقداماتی را انجام دهید. آیا این جالب نخواهد بود تحقق اینکه شما به وجه نقد بیشتری نیاز داشته باشید قبل از اینکه خیلی دیر شود و از آن بهتر این است که شما وجه نقد اضافهای داشته باشید و در سرمایه گذاری های کوتاه مدت کم ریسک بمنظور افزایش سود سرمایه گذاری کنید.

چندین نتیجه مطلوب وجود دارد که می تواند در نتیجه استفاده از تکنیکهای پیشبینی وجوه نقد حاصل شود. بعضی از معمول ترین آنها عبارتند از:

پیشبینی نیازهای تامین مالی کوتاه مدت، تامین مالی نوسانات فصلی تجارت، برنامهریزی کاهش بدهیها، برنامه ریزی مخارج سرمایه ای (خرید تجهیزات)، کسب منافع از تنزیل وجه نقد، برنامه ریزی خرید موجودیها، ارزیابی و طراحی سیاستهای اعتباری، برنامه ریزی تامین مالی کوتاه مدت و افزایش سود سرمایه گذاری.

تنظیم یک یا چند مورد از اقلام بالا در پیشبینی، شما را قادر خواهد کرد که تاثیرات وجوه نقد را برآورد کنید قبل از آنکه واقعاً خود را مشغول سازید. اگرچه غالباً نیازهای شما برای پیشبینی نقد حول یک رویداد اصلی نمی چرخد بلکه جهت تعین عملیات روزمره است. این فرآیند برنامه ریزی نیازهای نقدی کوتاه مدت نام دارد.

بحث خاص، مالیاتتان را بپردازید!

در حالیکه شرکتهای کوچک در نیازهای نقدی شان کشمکش دارند و تلاش میکنند که با سرمایه در گردش ناکافی عملیات خود را انجام دهند، آنها اغلب خود را در برآوردن همه نیازهای نقدی شان ناتوان می بینند. اکثر قریب به اتفاق آنها راههای نامطلوبی از قبیل عدم پرداخت مالیات حقوق و یا فروش را انتخاب می کنند این اشتباه ترین کاری است که در هنگام موجودی نقد ناکافی می توان انجام داد.

اولاً، هم ادارات مالیاتی ایالتی و مرکزی جریمه ها و بهره هایی را برای دیر کرد مالیات وضع می کنند. تئـوری حسابـداری جریمه مالیات دولت مرکزی ۱۰% مالیات پرداخت نشده است و این نرخ، سالانه نیست بلکه ۱۰% مالیات پرداخت نشده برای هر تاخیر است. ثانیاً، هم دولت مرکزی و هم دولتهای ایالتی اختیار دارند که حکم حبس عدم پرداخت مالیات برای شرکتها و یا کارمندان وضع کنند. حکم حبس عدم پرداخت مالیات عبارت است از یک سند رسمی که اعتبار دهی به شما را ممنوع می کند و در گزارش اعتبار شما نمایش داده می شود. ثالثاً، IRS دولت مرکزی شما را به میزان ۱۰۰۵ مالیات پرداخت نشده جریمه می کند اگر شرکت شما قادر به پرداخت نباشد و در آخر اینکه IRS این اختیار را دارد که حسابهای بانکی شما را (شرکت یا شخصی) را مصادره کند تا طلب خود را برداشت کند. ایالت یک گواهینامه به اداره متبوع خود می فرستد و از شما جمع آوری می کند. هنگامی که وجوه نقد کم می شود معمولاً تلاش می شود که مالیات پرداخت نشود (گریز از مالیات) تا هنگامی که اوضاع مالی بهتر شود.

توصیه ساده: مالیات دولت مرکزی و ایالتی را بپردازید هنگامی که سر رسید میشود. شما نمی توانید از جریمه ها بگریزید و نمی خواهید که مشکلی برای شما و شرکت شما ایجاد شود.

دوره زمانی- دوره بودجه شما کدام است؟

این یک مفهوم ساده اما با اهمیت است. همانطوریکه در تعریف پیشبینی خاطر نشان شد شما باید دوره زمانی پیشبینی خود را تعریف کنید، چند راهکار وجود دارد:

بلند مدت (یک ساله یا بیشتر)، کوتاه مدت (یک ماهه تا یکساله)، کوتاه مدت (یک هفته تا یک ماهه)

بسیاری از تلاشهای پیشبینی شما در گروه میان مدت خواهد بود مثلاً یک دوره سه ماهه پیش بینی، که نقطه شروع خوبی برای شما است. زیرا به اندازه کافی به حال نزدیک است و این اجازه را می دهد که متغییرها با دولت منطقی پیشبینی شوند. بعد از آنکه شما حرفه ای تر شدید در دوره های بلند مدت تر را برای برنامه ها و اهداف شرکت خود شروع می کنید و شما مایل خواهید بود که دوره پیشبینی را گسترده تر کنید به طوریکه آینده را پیشبینی کنید، بودجه بندی پروژه ای برای حداقل ۱۲ ماه.

بطور ویژه ۲ دلیل برای پیشبینی های خیلی کوتاه مدت وجود دارد. تئـوری حسابـداری دلیل مطلوبتر کسب منافع از مانده های اضافی نقدی از طریق سرمایه گذاری های کوتاه مدت کم ریسک با بهره بالا است بدین منظور شما باید بدانید که نیازهای نقدی شما چیست و همچنین از میزان پول اضافی آگاهی داشته باشید.

معمولترین علت برای بودجه های کوتاه مدت عبارت است از کوشش برای پوشش دادن مخارج مورد نیاز با توان مالی ناکافی است. البته آگاهی از دریافت های مورد انتظار و پرداختهای مورد انتظار روزانه همیشه سودمند است. اما اغلب تحلیل های کوتاه مدت تلاش می کنند که وجوه ناکافی را مدیریت کنند نه اینکه برای حداکثر کردن بازدهی سرمایه گذاری وجوه نقد کوشش کنند. جواب نهایی به مسائل مدیریت وجوه نقد شرکتهای کوچک، مدیریت خرد روزمره وجوه نقد نیست بلکه توجه دقیق به برنامه ها و اهداف شرکت و ایجاد برنامه ای در خور توانایی اداره وجوه نقد شرکت دارد.

لازمه و پیش شرط- شما بایستی چه چیزی را در اختیار داشته باشید؟

جهت شروع فرآیند پیشبینی به روز کردن آن چیزهای مشخص وجود دارد که باید در اختیار داشته باشید. همچنین بعضی روشهای تحلیلی وجود دارد که باید انجام شود. اجازه بدهید که یآنها را مورد بحث قرار دهیم، الف: صورتهای مالی، ب: پیشبینی فروش و سود، ج: الگوی دریافت حسابهای دریافتنی، د: الگوی پرداختها در مورد کالاها، مخارج، حقوق و…

صورتهای مالی، اولین چیزی که باید در اختیار داشته باشید صورتهای مالی شامل ترازنامه و صورت سود و زیان است. مهم نیست که صورتهای مالی شما بوسیله خودتان یا بوسیله افراد خارج از شرکت مثل حسابداران خبره و موسسات مالی تهیه شده است. نکته مهم این است که صورتهای مالی باید صحیح، قانونمند (توجیحاً ماهانه) و به روز و مربوط باشد. تئـوری حسابـداری مهمترین مورد این است که صورتهای مالی شما بدون هیچ ابهامی قابل درک و فهم باشد. شما باید قادر باشید که درآمدها و مخارج و هزینهها را درک کنید و قادر باشید که انواع معاملات مربوط به هر قلم از صورت سود و زیان را تحلیل کنید. همچنین در مورد ترازنامه شما باید بدانید که چگونه هر یک از دارائیها و بدهیها را چه عینی و چه از طریق مدارک مستند بررسی کنید و فقط از طریق چنان قابلیت هایی شما می توانید به سطحی از فهم تجارت و ضرورتهای مالی شرکت خود دست یابید تا یک پیشبینی معنی دار انجام دهید.

بطور اخص، صورت حساب سود و زیانی که به شما ارائه شده باید «به صورت درصدی سود و زیان» باشد بدین مفهوم که هر خط آن نشانگر درصدی از کل درآمد باشد. داشتن این درصدها به این دلیل که آنها مبنایی برای پیشبینی شما خواهد بود حائز اهمیت است.

پیشبینی فروش مبنای پیشبینی وجوه نقد می باشد. شما برای طراحی و پیشبینی با اطمینان فروش بایستی فرآیند سازماندهی شده ای برخوردار باشید. مراحل فرآیند پیشبینی فروش عبارتند از:

۱- درآمدها یا فروشهایتان را بر مبنای ویژگیهای مشابه و یا متغییرهای مشابه با گروههای مناسب تقسیم بندی کنید. تئـوری حسابـداری می توانید امیدوار باشید که در این روش صورتهای مالی و سایر گزارشهای مدیریتی شما باعث دسته بندی درآمدهای تان خواهد شد.

۲- این گروهها را در صورت امکان برای سه سال اخیر تجزیه و تحلیل کنید.

۳- برخی تحقیقات از روی نشریات اقتصادی و تجاری در مورد فاکتورهای مرتبط با صفت مربوطه، مشتریان یا صاحبان سرمایه، تولیدات، حوزه های جغرافیایی و سایر موارد انجام دهید که این تحقیقات به شما گستره ای از روندها و مرجعی جهت اخذ تصمیمات را ارائه می دهد.

۴- متغییرهای ویژه ای که بر روی گروههای فروش یا درآمدها در دوره مورد پیشبینی تأثیر می گذارند که شامل فرآیندهای بسیاری خواهد بود که شامل چندین متغییر می باشد را استخراج و تجزیه و تحلیل کنید. بعضی از این متغییرها عبارتند از: قیمت، نمودار مشتری مداری، ظرفیت تولید یا توانایی تولید، طرحهای بازاریابی و بودجه بندی و تغییرات جغرافیایی بازار.

شما با کارکردن بر روی این متغییرها می توانید با درصد اطمینان بالایی در مورد تصمیمات عملیاتی موفقیت آمیز تصمیم گیری نمائید. تئـوری حسابـداری این سطح از برنامه ریزی خارج از بضاعت شرکتهای تجاری کوچک است، اما آن برای شرکتهای بزرگ همچون جنرال موتور و یا میکروسافت قابل دسترسی است.

روند وصول حسابهای دریافتنی:

اگر شرکت شما بخش با اهمیتی از محصولات یا خدمات خود را بصورت اعتباری به فروش رسانیده است بایستی تحلیلی از روند وصول حسابهای دریافتنی جهت پیشبینی صحیح وجوه دریافتی بعمل آورید در مورد زمان تاخیر بین فروش اعتباری و وصول نهایی معاملات آگاهی داشته باشید.

یک کاربرگ، خواه بر روی کاغذ و یا کامپیوترتان، تشکیل دهید و فروشهای اعتباری چند ماهه و وصول آنها را آنالیز کنید. یک ستون برای هر ماه قرار دهید و لیست معاملات را در زیر آن کاربرگ ذکر کنید یک کاربرگ مجزا برای فروشهای هر ماه تهیه کنید. برای مثال، اگر شما فروشهای مربوط به ژانویه را آنالیز می کنید، ستون ماهیانه تان را تحت سر فصل ژانویه تشکیل دهید. سپس فوریه، مارس،… هر فروش را در سمت چپ بنویسید و وصول آنها را در ستون مناسب در سمت راست ذکر نمائید.

فرض کنید شما فروشی به میزان ۱۰ هزار دلار داشته اید که ۵۰۰۰ دلار در فوریه، ۳۰۰۰ دلار در مارس و ۲۰۰۰ دلار در آوریل وصول شده است. شما می دانید که ۵۰% وصولیهای فروش ژانویه تان در اولین ماه بعد از فروش (یعنی فوریه)، ۳۰% وصولیها در دومین ماه و ۲۰% در سومین ماه به وقوع پیوسته است.

اگر شما این روش را برای ۶ ماه از ۱۲ ماه داشته باشید آنوقت شما مواد و اطلاعات ضروری جهت پیشبینی روند وصول را خواهید داشت. تئـوری حسابـداری اگر شما نتایج سالیانه را در اختیار داشته باشید می توانید از میانگین آنها استفاده نمائید. بهرحال، اگر اطلاعات مربوط به روند وصول سالیانه شما در طی سالهای مختلف پراکندگی داشته باشد. شما ممکن است که از اطلاعات ماهیانه به جای میانگین استفاده نمائید.

روند پرداختها

اساساً این بخش متفاوت از بخش فوق الذکر نیست اما لازم است مقادیر منصفانهای از جزئیات کاربردی تکمیل آن بکار گرفته شود که در ابتدا شامل گروه هزینه های ریز می باشد.

موجودیها، حساب هزینه های عملیاتی عمومی، حقوق و دستمزد، پرداخت بدهیها، مالیات بر درآمد. هدف در اینجا این است که ما اطلاعات مربوط به ماههای پرداخت هر یک از گروهها را بدست آوریم. بعضی از اینها یک رابطه قانونمندی با فروش یا درآمد ماهانه دارند. گروههای دیگر مثل اجاره یا اسناد پرداختنی ثابت خواهند بود. آنها شناخت کافی جهت پیشبینی مطمئن روند پرداخت برای هر گروه را به شما خواهد داد.

این در جایی است که پیشبینی فروشهای شما در بازی نقش داشته باشد. تئـوری حسابـداری با استفاده از پیشبینی فروشهای ماهیانه، شما نتایج پرداختهایی که با سطوح فروش مربوطند را پیشبینی خواهید کرد. صورت حساب ماهیانه سود وزیان که بصورت درصدی باشد مفید خواهد بود. اگر شما آن اطلاعات را در دسترس نداشته باشید می توانید با استفاده از صورت حساب سود و زیان و با تقسیم هر هزینه بر روی فروش خالص درصدهای مورد نیازتان را محاسبه کنید. صورت حساب سود و زیان (دفاتر کل) انواع سرفصلهای هزینه ضروری جهت پیشبینی هزینه های ماهیانه را ارائه می کند.

چگونه شما باید شکل پیشبینیتان را سازماندهی کنید؟

اکنون اجازه دهید که هم این مفاهیم را با هم در یکجا قرار دهیم و آنها را برای پیشبینی مستندسازی کنیم. از مشاور SBDC تان برای یک نمونه فرم بودجه بندی وجوه نقد سفید و یک نمونه فرم بودجه بندی وجوه نقد کامل شده مشاور بخواهید. فرم سفید بودجه بندی نقدی ستونهایی را برای سه دوره زمانی نشان می دهد. هیچ سحر و جادویی وجود ندارد. قصد فقط ارائه یک شکل کلی مورد نظر است. این فرم فقط پیشبینیهای مربوط به دوره مورد نظر را به شما ارائه می دهد.

هم اکنون به شرحهای پائین، سمت چپ پیشبینی ها توجه کنید. تئـوری حسابـداری آنها وجوه ورودی و وجوه خروجی همراه با تغییرات آن را در پائین ارائه می دهند. شما برای تکمیل بخش وجوه نقد دریافتی نیاز به کاربرگ پیشبینی فروش و روند وصول حسابهای دریافتی هستید. بعد از ارائه جزئیات قابل ذکر برای ایجاد این دو مورد، رقمهایی از بودجه نقدی را خواهید داشت.

همچنین یک بخش تحت عنوان سایر دریافتهای نقدی را ملاحظه خواهید کرد، مثل درآمد سرمایه گذاریها، سرمایه گذاریهای سررسید شده و فروش دارائیهای ثابت. وجود تمامی پیشبینی های مربوط به دریافتهای نقدی حائز اهمیت می باشد. بعداً بخش مربوط به پرداختهای نقدی را تکمیل خواهید کرد. همه موجودیها جنسی را تحتعنوان یک قلم جمعبندی نمائید و همین عمل را برای همه هزینههای عملیاتیتان تحت سرفصل پرداختیهای عمومی انجام دهید. توجه کنید که سایر گروهها مثل خرید سرمایه گذاریها یا خرید دارائیها از قلم نیفتد.

هر قلم از دریافتها یا پرداخت بوسیله تعدادی از کاربرگ ها و یاتحلیلهایی که برای ارائه پیشبینی انواع گروهها تهیه نموده اید فرض شده اند. برای مثال کاربرگ مفروض برای پرداختهای عمومی در بخش هزینه های عملیاتی صورت سود و زیان نهفته است. هر حساب هزینه لیست خواهد شد. برخی از این حسابهای هزینه های ویژه در قالب کاربرگ های جزئیات که نشانگر عملیات قبلی برای تعیین پیشبینی هاست ارائه میگردند. بالاخره اینکه در قسمت آخر این بودجه بندی، مربوط به تغییرات می باشد.

اینجا، جائی است که تاثیرات ماهیانه پیشبینی ها نشان داده خواهد شد و اگر نتایج قابل قبول باشد تصمیم گیری صورت خواهد گرفت. شما می توانید به انتخاب خودتان حداقل مانده وجوه را نشان دهید و یا نشان ندهید.

هدف از بودجه نقدی ارائه انواع مراحل کارهای مربوط به آینده بر روی کاغذ قبل از تکمیل آن کار بخصوص می باشد.

از کجا شروع می کنید؟

تئـوری حسابـداری اگر در این مرحله شما در مورد اینکه ابتدا باید چه کار بکنید شک دارید، پیشنهاد زیر را بکار بگیرید: یک بودجه نقدی را برای ماه آخر تهیه کنید.

چرا شما می خواهید بودجه نقدی مربوط به ماه آخر ارائه دهید؟ این نکته درست است. به سراغ همه تحلیهایی که قبلاً بحث کردیم بروید و ماه آخر را بازسازی کنید و سپس آنرا در مشکل پیشبینی قرار دهید. این فرآیند شما را قادر خواهد ساخت که در مورد کارهای زیر ماهر شوید و شما را در شروع به پیشبینی دلگرم خواهد کرد.

– تعریف شکل پیشبینی شده برای شرکت مورد نظرتان.

– بدست آوردن متغییرها و ویژگیهای مربوط به شرکت.

– تعریف منابع اطلاعات و چگونگی سازماندهی آنها و غیره.

– با استفاده از دوره “پیشبینی” شما مانده وجوه نقد ابتدا و انتهای دوره را می دانید و شما را ملزم می کند که تحلیلهای لازم تا زمان رسیدن به جواب صحیح را انجام دهید.

یک بودجه نقدی ۹۰ روزه تهیه کنید و بودجه نقدی تاریخی پیشنهاد شده را تکمیل کنید شما هم اکنون برای انجام کارهای واقعی آماده شده اید. دوره پیشبینی را بصورت ۳ ماهه انتخاب کنید و پیشبینی های ماهانه را با استفاده از پیشبینی های تاریخی در قالب شکل پیشنهاد شده انجام دهید.

هنگامی که پیشبینی ماه اول تان کامل شد، صحت پیشبینی تان را مشخص کنید و نواحی مورد نیاز را در آینده اصلاح نمائید. ماه تکمیل شده را وارد کنید و ماههای بعد را به آن اضافه کنید. تئـوری حسابـداری در همان موقع اگر شما نواحی تعریف شده را در ماه اول را که معتقدید نادرست است در ۲ ماه بعد تصحیح نمائید. تئـوری حسابـداری در نهایت به ارقامی دست خواهید یافت که برای دوره پیشبینی ۹۰ روزه صحیح خواهد بود.

مراحل عمل تئوری حسابداری:

هم اکنون که شما این نوشته را دارید، شما مجموعه اعمالی که برای ارائه نظرتان در مورد پیشبینی وجوه از آنها استفاده نموده اید را در اختیار دارید:

۱- یک تعهد را برای خودتان ایجاد کنید و آنرا با شخص دیگری که با او قصد ایجاد فرآیند موفقیت آمیز برای ارائه بودجه نوری شرکتتان را دارید تسهیم کنید.

۲- یکسری پوشه را برای هر قدمی که باید تکمیل شود در نظر بگیرید. مثل پیشبینی فروش، آنالیز وصول حسابهای دریافتنی، آنالیز هزینه های مشخص و غیره.

۳- پیشبینی فروش را ارائه دهید.

۴- اگر شرکت شما فروشهای اعتباری دارد آنالیز روند وصول حسابهای دریافتنی را تهیه کنید.

۵- آنالیز روند خرید موجودیها را تهیه نمائید.

۶- آنالیز حساب هزینه های مخصوص و رابطه آنها با فروش را ارائه نمائید.

۷- آنالیز دستمزد، پرداختهای اعتباری، مالیات و … را تهیه کنید.

۸- پیشبینی وجوه نقد تاریخی را برای هر ماه تکمیل شده برای بررسی تطبیقی با فرمت، تحلیلها، فرایندها و… تهیه کنید.

۹- پیشبینی را برای یک دوره ۹۰ روزه تهیه کنید.

۱۰- یک پیشبینی را یکساله تهیه کنید.

۱۱- تصمیمات اتخاذ شده بوسیله “مدل پیشبینی وجوه نقد” را برای ملاحظه قابل قبول بودن نتایج آزمون کنید. شما باید به رابطه بین بهای تمام شده و هزینه ها با پیشبینی فروش پی ببرید.

برای مثال پیشبینی فروش یک سطح مورد انتظاری از کاهش در طی دوره پیشبینی نشان می دهد. تئـوری حسابـداری بنابراین این کاهش بر روی همه هزینه ها و بهای تمام شده تأثیر خواهد گذاشت. در پایان تولید برای پیشبینی فروش شما مستنداتی است که فروشها را به گروههای مختلف و برای هر ماه از دوره پیشبینی تان لیست می کند و مشخص است که پیشبینی ماهانه مبنای مناسبی برای پیشبینی هزینه ها و بهای تمام شده ماهیانه ارائه می کند.

اولین نفری باشید که دیدگاهی را ارسال می کنید برای “تئـوری حسابـداری”

برای ثبت نقد و بررسی وارد حساب کاربری خود شوید.

دیدگاهها

هیچ دیدگاهی برای این محصول نوشته نشده است.